◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

德勤中国金融服务业研究中心近日发布《积厚流光 稳而后进:中国证券业2023年发展回顾及2024年展望》报告,涵盖了2023年宏观经济和证券业发展回顾、2023年上市证券公司业绩分析、业务观察、行业热点话题探讨及2024年宏观经济和证券业发展展望五个章节。

报告精华章节将以连载形式刊发,此文为连载第五篇。

2024年2月8日,中国证监会发布了《监管规则适用指引——会计类第4号》,明确了符合一定条件的基础设施REITs具备权益属性,并表原始权益人在合并财务报表层面应将基础设施REITs其他方持有份额列报为权益,其他投资方对于REITs的投资属于权益工具投资。

根据企业会计准则的相关规定,初始确认时,企业可以将非交易性权益工具投资指定为以公允价值计量且其变动计入其他综合收益(简称“FVTOCI”)的金融资产。

投资机构可将对于REITs的投资指定为FVTOCI,投资REITs的公允价值,也就是REITs二级市场的价格波动,不会计入投资机构的当期损益影响其净利润,而是直接计入投资机构的所有者权益,REITs分配的股利收入可以计入投资机构的当期损益。出于减轻二级市场暂时性的价格波动对于投资机构经营业绩影响的考虑,也为了采用更匹配投资目的和业务模式的会计处理方式,在符合会计准则相关要求的基础上,预计部分投资机构会将REITs的投资指定为FVTOCI。

作为一种新型金融产品,基础设施REITs的高分红是其差异于股票等金融产品的主要特征之一。基础设施REITs的分红机制有如下两个特点:第一,基础设施REITs以基金可供分配金额作为分红的基准。基金可供分配金额是将基金合并净利润调整为税息折旧及摊销前利润后,考虑基础设施资产持续发展、偿债能力、经营现金流等因素后调整得出。与上市公司以净利润为基准进行分红相比,基础设施REITs的分红基准还包括了基础设施资产的折旧摊销等非付现成本。第二,基础设施REITs每年将其90%以上的基金可供分配金额向投资者进行分配,分配比例和频率显著高于上市公司。

按照企业会计准则的要求,对于指定为FVTOCI的金融资产,仅有股利收入可计入当期损益。然而REITs的分红机制较为特殊,无论是产权类REITs还是经营权REITs,实际上分红都是包含了本金的回收和股利的分配,如何将二者进行合理的区分,将是基础设施REITs市场接下来重点关注的会计处理事项。

REITs分红是否拆分的影响实例分析

我们以下述示例,对于基础设施REITs分红是否进行拆分的影响进行分析。

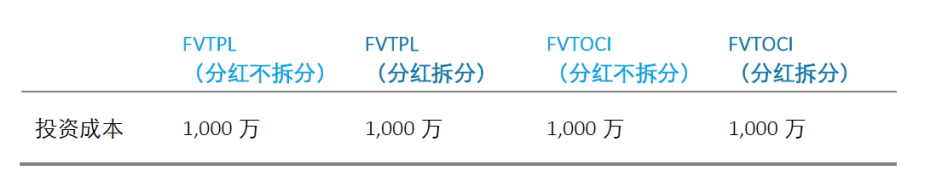

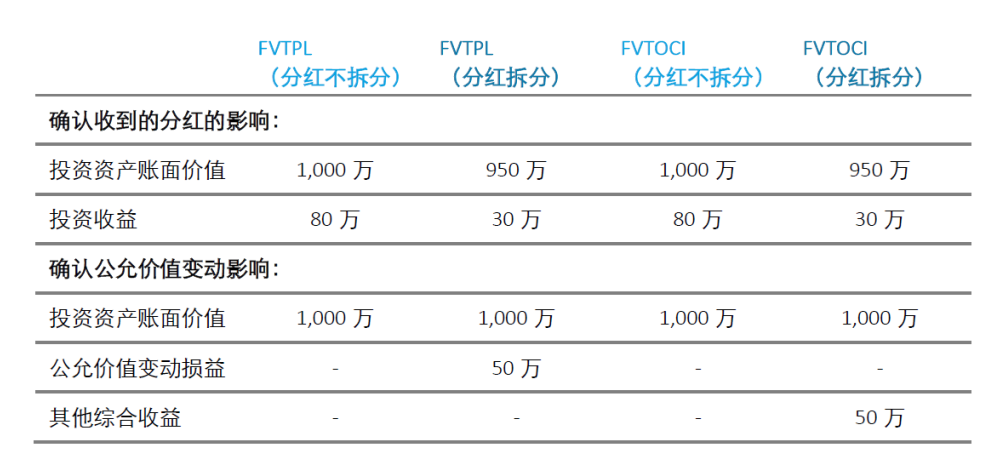

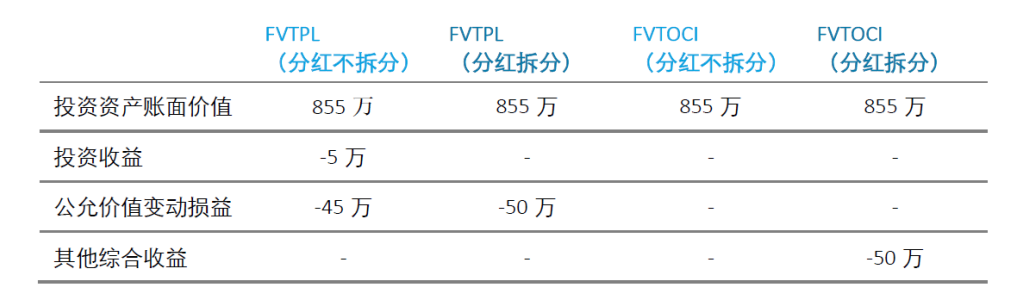

投资方于2023年1月1日以10元/基金份额购入100万REITs基金份额。2023年3月31日,REITs基金进行分红0.8元/基金份额(假设其中本金回收为0.5元/基金份额,股利分配为0.3元/基金份额),同日,该REITs基金的二级市场收盘价为10元/基金份额。2023年6月30日,该REITs基金的二级市场收盘价为9.5元/基金份额,投资方以9.5元/基金份额出售10万基金份额。2023年12月31日,该REITs基金的二级市场收盘价为9元/基金份额。

我们以分类为FVTPL和指定为FVTOCI两种方式,分别考虑是否对于REITs分红进行拆分,进行不同情形的会计处理结果的对比分析。

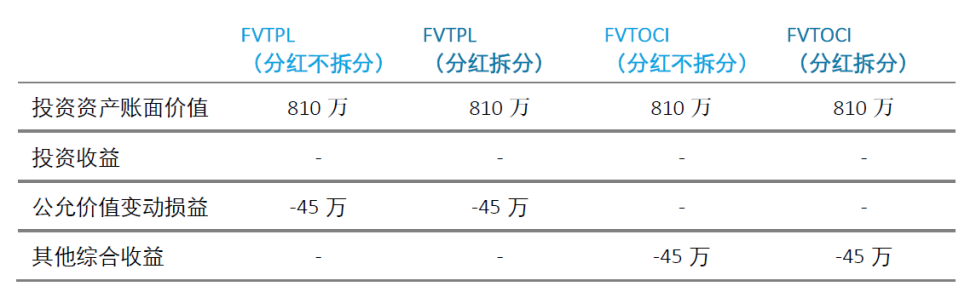

图:2023年1月1日,以10元/基金份额购入100万REITs基金份额

图:2023年3月31日,REITs基金进行分红0.8元/基金份额

图:2023年6月30日,投资方以9.5元/基金份额出售10万基金份额,并按照当日的二级市场收盘价对于剩余的90万基金份额按照公允价值进行后续计量

图:2023年12月31日,该REITs基金的二级市场收盘价为9元/基金份额

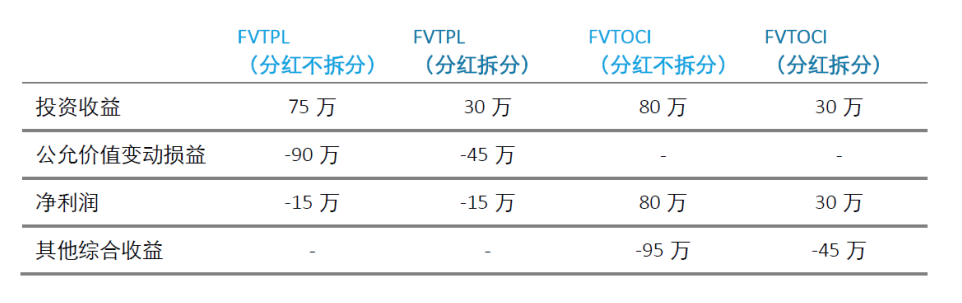

图:汇总上述不同处理方式对于投资方2023年财务报表的影响

根据上述结果分析对比,分类FVTPL的情形下,分红是否拆分虽然也会影响投资方2023年利润表确认的投资收益金额和公允价值变动损益金额,但是由于二者都影响净利润且影响方向相反、金额一致,所以分红是否拆分对于投资机构2023年的净利润没有影响。指定为FVTOCI的情形下,分红是否拆分会影响投资方的当期净利润,影响金额即为当期REITs分红中包含的本金回收金额。换言之,指定为FVTOCI的情形下,如果对于REITs分红不进行合理区分,将导致投资方的当期净利润出现偏差。这也是为何REITs产品将能指定为FVTOCI的处理引发了市场的广泛关注。

业务原理与市场实务观点

基础设施REITs的底层资产都是有限期限,经营权类资产在经营期限到期后将无偿移交地方政府,产权类资产由于存在相应土地权证的期限也无法作为永续存续的资产。因此在REITs存续期内,REITs基金份额的持有方是通过REITs分红的方式将对于REITs基金份额投资的本金和投资收益收回。由于REITs的分红中包含投资方投资本金的回收和投资收益,需要采用合理可行的方式对于每一期REITs的分红进行拆分。属于投资收益的部分,作为投资收益;属于投资本金回收的部分,作为对于REITs基金投资成本的回收。

该事项的影响是否显著,主要取决于基础资产剩余期限的长短。基础资产剩余期限越短,REITs的分红率越高,REITs分红中包含的“本金的回收”比例就越高;基础资产剩余期限越长,REITs的分红中包含的“本金的回收”比例就越低。由于经营权REITs的期限普遍短于产权类REITs,所以该事项对于经营权REITs的影响更为明显。

对于上述问题,实务中,市场上存在不同观点。一种观点认为,上述业务原理在基础设施REITs处于起步试点阶段、基础资产扩募未广泛开展时适用,当基础设施REITs扩募机制理顺、市场参与方对于资产扩募达成普遍共识后,REITs可以实现资产扩募,不断有新的资产装入REITs,基础设施资产和REITs基金的期限可以不断延长、视同永续存续时,上述基于REITs有限期限的业务原理就不再适用,因此也无需对于REITs分红进行投资收益和本金的拆分。

还有一种观点认为,作为存在活跃交易二级市场的产品,REITs分红中是否包含投资本金的回收、每一期REITs分红中投资本金的影响程度,可以以二级市场对于REITs分红后的填权效应进行判断。如果在REITs分红后,REITs的二级市场交易价格较分红前并未出现下降,意味着市场和投资者对于该REITs在分红后的投资价值未发生明显变化,也没有体现出对于该REITs的分红中包含本金回收的影响。因此,对于该REITs的分红,不进行投资收益和本金的拆分也是可以接受的。

作为试点不满三年的新业务、新产品,基础设施REITs业务的很多业务规则、操作指引、市场共识等,都是在实践中不断完善,基础设施REITs的会计处理也不例外。该事项需要市场参与方在实操中形成普遍共识,也需要市场规则制定方发布具体的处理规则或操作指引。接下来,我们基于该事项的业务原理,对于基础设施REITs分红拆分的可行方法进行分析和对比。

基础设施REITs分红拆分的可行方法

针对基础设施REITs分红的拆分方法,根据目前市场参与各方的讨论与研究,主要有如下两种方式。

内部收益率法

内部收益率,简称IRR,是为了使得投资者投资REITs产生的未来现金流折现现值等于买入成本的收益率。内部收益率可以反映投资者全周期投资REITs的回报水平。对于投资者而言,类似于支出一笔本金,持有期内可以按期逐步回收每期“本金”和“收益”,因此以内部收益率为基准,可以将REITs每一期的分红,拆分为投资本金和投资收益的回收。

具体操作方法为,以基础设施REITs的内部收益率为基准,对于REITs基金的每一次分红,以投资成本乘以内部收益率的金额作为投资收益,剩余部分作为投资本金的回收。该方法是对于每一期REITs的分红先确定投资收益,剩余部分为投资本金的回收。每一期的投资收益金额较为稳定,投资本金的回收呈现先低后高的趋势。

折旧摊销调节法

REITs的投资本金,可以理解为对基础设施资产的购买价格。在不考虑资产净残值的情况下,基础设施资产在其剩余期限内通过每期的折旧摊销,价值归零。基础设施资产的折旧摊销反映了资产的使用损耗和经济利益的预期实现金额,因此可以以基础资产每期折旧摊销金额作为REITs投资本金的回收,将REITs分红拆分为投资收益和投资本金的回收。

具体操作方法为,将REITs每次分红金额所依据的可供分配金额计算表中的基础设施折旧摊销金额,除以REITs分红金额,作为该次分配中“本金回收”的比例,乘以该次归属于投资者的分红金额作为投资成本的回收金额,REITs分红中的剩余部分作为投资收益。该方法是对于每一期REITs的分红先确定投资本金的回收,剩余部分作为投资收益。

对于采用年限平均法计提基础设施资产折旧摊销的REITs,由于基础设施REITs的可供分配金额一般呈现逐年增加趋势,因此每一期投资本金的回收金额为固定金额,投资收益呈现先低后高的趋势;对于采用工作量法计提基础设施资产折旧摊销的REITs,投资本金的回收金额呈现先低后高,投资收益需要根据可供分配金额扣减投资本金金额计算后确定。

REITs分红拆分方法的对比

我们将两种方法进行如下对比:

内部收益率法 | 折旧摊销调节法 | |

适用的基础资产类型 | 经营权REITs和产权类REITs均可适用 | 经营权REITs和产权类REITs均可适用 |

原理 | 先计算确定投资收益金额,再计算投资本金的回收金额 | 先计算确定投资本金的回收金额,再计算投资收益金额 |

适用主体 | 原始权益人、公募REITs基金和资产支持专项计划原因:原始权益人、公募REITs基金和资产支持专项计划持有的REITs基金份额,通常情况下在REITs发行时即开始持有,非常稳定,不会频繁交易,且REITs发行时会公开披露内部收益率数据,数据易获取 | 原始权益人、公募REITs基金、资产支持专项计划和基础设施REITs投资方 |

REITs存续期投资收益变动趋势(注) | 当基础设施资产运营业绩未发生重大波动时: | 当基础设施REITs可供分配金额逐年增加时: |

REITs存续期投资本金回收变动趋势(注) | 当基础设施REITs可供分配金额逐年增加时: | 当基础设施REITs可供分配金额逐年增加时: |

不足 | 基础设施资产当期的运营业绩波动,不会直接反映在当期的REITs投资收益波动,反而更多反映在投资本金回收金额 | |

注:假设基础设施资产的运营情况与预测情况不存在重大偏差、可供分配金额计算调整项目不发生重大调整且可供分配金额的分配比例不发生重大调整 | ||

2024年4月30日,中金印力消费基础设施封闭式基础设施证券投资基金在深圳证券交易所上市,全市场已有36只基础设施REITs发行,基础设施REITs市场的扩容、REITs资产类型和投资标的的丰富,将为我国基础设施REITs市场长期健康发展注入新动力,REITs相关会计处理也将成为更多投资机构必须面对的现实。

想,都是问题;做,才有答案。我国基础设施REITs的试点,本身就是从无到有、摸着石头过河、在发展中解决问题的过程。我们将基础设施REITs分红拆分的业务原理、会计处理影响、实务观点和建议可行的拆分方法进行了汇总与分析,希望可以为包括投资方、监管机构在内的市场参与方有所帮助,早日形成市场共识。

点击文末“阅读原文”

下载报告原文

业务垂询,敬请联络:

曾浩

德勤中国金融服务业

银行业及资本市场主管合伙人

电话:+86 21 6141 1821

电子邮件:calzeng@deloitte.com.cn

胡小骏

德勤中国金融服务业

华东区主管合伙人

电话:+86 21 6141 2068

电子邮件:chrihu@deloitte.com.cn

洪锐明

德勤中国金融服务业

华南区主管合伙人(中国大陆)

电话:+86 20 2831 1202

电子邮件:rhong@deloitte.com.cn

马千鲁

德勤中国金融服务业

监管与政策主管合伙人

电话:+86 10 8512 5118

电子邮件:qianluma@deloitte.com.cn

史啸

德勤中国

审计及鉴证合伙人

电话:+86 10 8512 4454

电子邮件:erishi@deloitte.com.cn

中国证券业2023年发展回顾及2024年展望报告系列连载:

《积厚流光 稳而后进:中国证券业2023年发展回顾及2024年展望》报告发布会

连载一:2023年宏观经济和证券业发展回顾及2024年展望

连载二:2023年上市证券公司业绩分析

连载三:培育一流投资银行和投资机构,推进金融强国建设

连载四:证券公司多维赋能,助力新质生产力蓬勃发展

免责声明:

第三方机构如想转载德勤微信文章,请原文转载(不得修改)。如文章内容有改动,须在发布前获得德勤的审核批准。同时,请必须在文章内附以下信息及免责声明:

本通信中所含内容乃一般性信息,任何德勤有限公司、其成员所或它们的关联机构(统称为“德勤网络”)并不因此构成提供任何专业建议或服务。任何德勤网络内的机构均不对任何方因使用本通信而导致的任何损失承担责任。

点击“阅读原文”,下载报告。

温馨提示:由于微信界面限制,若打开以下德勤网页后无法下载报告,请按右上角“选项”并于浏览器中打开后进行下载。

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

工作时间:8:00-18:00

电子邮件

扫码二维码

获取最新动态