◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

央行首次下场买卖国债!

据央行网站消息,2024年8月29日,中国人民银行以数量招标方式进行了公开市场业务现券买断交易,从公开市场业务一级交易商买入4000亿元特别国债。其中,10年期24续作特别国债01买入量3000亿元,15年期24续作特别国债02买入量1000亿元。

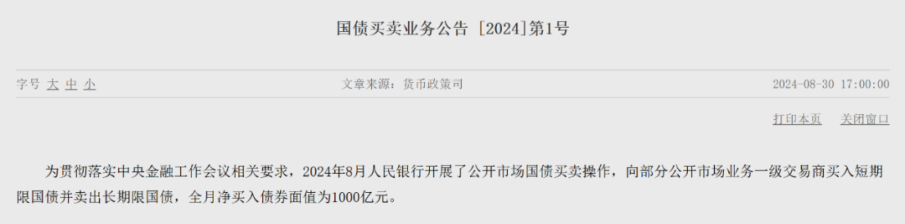

图片来源:人民银行官网

更重磅的消息还在后边。8月30日,央行再度发布公告称,为贯彻落实中央金融工作会议相关要求,8月人民银行开展了公开市场国债买卖操作,向部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。

图片来源:人民银行官网

这意味着中国央行充实货币政策工具箱迈出了坚实一步!一个全新的基础货币投放方式正式出炉!未来人民币基础货币投放将是外汇占款和购买中国国债双轮驱动!

如此重大的动作并不是突然而至的,而是谋划已久,一步一步扎实推进的。

自中央金融工作会议提出“充实货币政策工具箱”以来,央行不断释放将在公开市场开展国债买卖操作的信号,并于过去两个月开展实际行动。随着今年7月央行与几家主要金融机构签订债券借入协议,理论上央行已随时可在公开市场卖出国债。

央行行长潘功胜就表示,把国债买卖纳入货币政策工具箱,是将其定位于基础货币投放渠道和流动性管理工具,既有买也有卖,与其他工具综合搭配,共同营造适宜的流动性环境。

根据央行此次公告来看,8月央行净买入1000亿元国债相当于净投放流动性,对于支持实体经济融资需求意义重大。同时,买入短期国债并卖出长期国债,有利于维持斜向上的收益率曲线,稳定金融市场,防范金融风险。

更进一步来说,这相当于央行在没有降准的情况下,实现了数量、期限精准地投放基础货币。这对于提高央行货币政策精准度意义重大。

图片来源:摄图网

那么,这对于资本市场会产生什么影响呢?这需要从几个方面来看。

从利率市场化改革的角度看,央行在公开市场实时买卖国债,通过日内增加买卖规模和频率精准调控银行间流动性,并避免再贷款等工具大规模到期续作时的扰动,可以更精准的调控市场、引导市场,以期达到相应的政策效果。

从引导国债收益率曲线的角度看,央行通过“借券卖出”等方式,必要时择机在公开市场卖出长期国债,从而实现长期国债收益率回归合理区间,防止金融市场风险累积。这个主要是针对中小银行大批量买入中长期国债,引发长期国债收益率大幅下降而言的。这在之前文章中我们也曾提到过。

从对股市影响的角度来看,央行向市场投放基础货币,意味着市场流动性紧张局面得到缓解,有利于稳定市场预期,有利于股市稳定。

图片来源:摄图网

总之,小伙伴们一定要意识到,这对于中国金融市场而言,将是一次前所未有改变。一定要引起足够重视。它意味着中国基础货币投放方式的实质性改变,未来将对中国金融市场产生深远影响。

好了,本期内容就到这里,有收获的小伙伴别忘了点赞、分享!我们下周同一时间继续分享干货,不见不散~

免责声明:本文内容仅供参考和学习交流之用,不构成任何投资建议,如您据此操作,风险自担。

为了不错过重要消息,大家记得开启新消息提醒哦~

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。

工作时间:8:00-18:00

电子邮件

扫码二维码

获取最新动态